Menurut Lo Kheng Hong, investor haruslah mempunyai nafas dan daya tahan yang panjang untuk bermain sampai bertahun-tahun hingga menghasilkan keuntungan signifikan. Karenanya, ia sangat menyarankan untuk tidak memakai uang hutang, atau uang sehari-hari dalam berinvestasi.

Membeli saham pun tidak boleh seperti membeli kucing dalam karung, setiap investor haruslah mengetahui apa yang dia beli, dan membeli apa yang dia ketahui. Seringkali, saham yang dibeli seorang investor bukannya untung, tapi malah memberikan kerugian yang tidak sedikit, karena kurangnya pengetahuan investor tersebut akan apa yang dibelinya, karena itu Lo Kheng Hong pun mengungkapkan:

“Tuhan itu maha

pengampun, tapi bursa saham tidak mengenal belas kasihan. Bursa saham

tidak akan memberi ampun pada investor yang tidak mengenal apa yang dia

beli”

Lo Kheng Hong memiliki beberapa prinsip dalam memilih saham perusahaan terbuka, berikut adalah beberapa Prinsip yang dianut oleh Lo Kheng Hong:

#1 Perusahaan Harus Dikelola Manajemen yang Baik

Investor harus melihat manajemennya apakah dikelola orang yang jujur, profesional, berintegritas, dan dikagumi. Lo Kheng Hong memberi analogi bahwa melihat manajemen perusahaan haruslah seperti memilih orang pemerintahan, direksi dan komisarisnya harus bersih dan tidak boleh korupsi. Jika suatu perusahaan dikelola oleh manajemen yang korup, maka uang investor bisa habis tak bersisa dipakai untuk kepentingan pribadinya tanpa memikirkan kemajuan perusahaan.

#2 Perhatikan Prospek Perusahaan ke Depan

Investor harus memperhatikan usaha perusahaannya, seperti apa prospeknya? Akankah perusahaan ini bisa mempertahankan kinerjanya di masa depan? Untuk melihatnya, investor dapat melihat kembali ke kinerja masa lalu perusahaan hingga 10 tahun ke belakang.

#3 Cari Perusahaan yang Labanya Besar Melalui Rasio NPM dan ROE

NPM adalah Net Profit Margin, yaitu rasio Keuntungan bersih yang didapat dibandingkan dengan total penjualannya. Sementara ROE adalah Return to Equity, yang berarti rasio keuntungan bersih dibandingkan dengan kekayaan bersih perusahaan. Bagaimana cara melihatnya dan menghitung kedua rasio tersebut? Mari ambil contoh laporan keuangan berikut.

Disclaimer: Laporan Keuangan disajikan hanya sebagai sarana edukasi. Finansialku tidak berafiliasi dengan pihak mana pun.

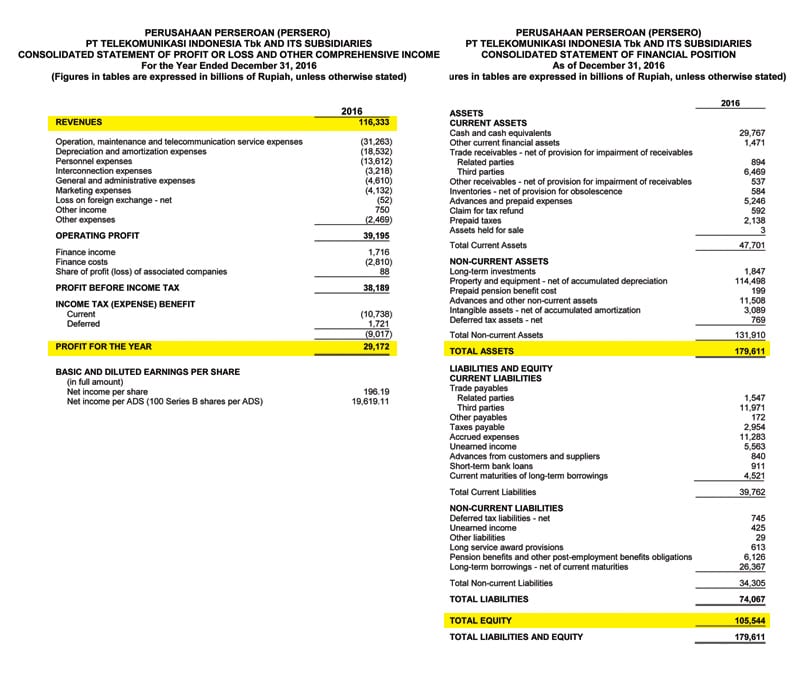

Di atas berikut adalah contoh Laporan keuangan dari PT. Telekomunikasi Indonesia (Persero) tbk. yang juga dikenal sebaga Telkom per akhir tahun 2016. Dari laporan tersebut diketahui:

- Revenue / Total Penjualan sebesar Rp116,33 Triliun

- Net Profit sebesar Rp29,71 Triliun

- Total Aset sebesar Rp179,61 Triliun

- Total Ekuitas / Kekayaan Bersih sebesar Rp 105,54 Triliun

Net Profit / Revenue = Net Profit Margin (NPM)

Rp29,17 / Rp116,33 = 25,07%

Dari perhitungan di atas, di dapat NPM dari PT Telkom sebesar 25,07%. Semakin tinggi NPM suatu perusahaan maka semakin efisien manajemen perusahaan tersebut dalam mengelola keuntungannya.

Net Profit / Total Ekuitas = Return On Equity (ROE)

Rp29,17 / Rp105,54 = 27,64%

Dari perhitungan di atas, di dapat ROE dari PT Telkom sebesar 27,64%. Ekuitas melambangkan kekayaan bersih sebuah perusahaan. Nilai Ekuitas merupakan jumlah Aset dikurangi oleh Liabilitas (Kewajiban). Semakin besar keuntungan suatu perusahaan dibandingkan dengan kekayaan bersihnya, maka semakin baik perusahaan itu untuk diinvestasikan.

#4 Pilih Perusahaan yang Labanya Terus Bertumbuh

Lo Kheng Hong juga menyarankan untuk memilih perusahaan yang memiliki pertumbuhan profit yang positif dari tahun ke tahun. Bila labanya terus bertumbuh, artinya perusahaan tersebut memiliki prospek dan daya saing di masa depan. Melengkapi poin sebelumnya, Lo Kheng Hong pun menegaskan:

“Kalau kita memiliki perusahaan yang untung besar dan labanya bertumbuh, kita seperti memiliki mesin pencetak uang”

#5 Cermati Valuasi PER dan PBV

Sebelum membahas mengenai PER dan PBV, ada baiknya kita ketahui EPS dan BV terlebih dahulu. EPS adalah Earning Per Share, yaitu jumlah Net Profit dibagi total lembar sahamnya. Sedangkan BV adalah Book Value, yaitu kekayaan bersih perusahaan (Ekuitas) dibagi total lembar sahamnya.

Diketahui PT. Telkom memiliki 100.799.996.400 lembar saham, maka perhitungan EPS dan BV-nya:

Net Profit / Jumlah Lembar Saham = Earning Per Share (EPS)

Rp29.172.000.000.000 / 100.799.996.400 lembar = Rp289,4 / lembar

Total Ekuitas / Jumlah Lembar Saham = Book Value per Share (BV)

Rp105.544.000.000.000 / 100.799.996.400 lembar = Rp1047,06 / lembar

Sehingga nilai EPS dari PT. Telkom sebesar Rp289,4 per lembar saham, dan nilai Book Value-nya sebesar Rp1047,06 per lembar saham

Berikutnya baru mari kita bahas mengenai PER dan PBV. PER adalah Price Earning Ratio, yaitu rasio harga saham dibandingkan dengan Net Profit per lembar sahamnya (EPS). Sementara PBV adalah Price to Book Value, yaitu rasio harga saham dibandingkan kekayaan bersih per lembar sahamnya.

Diketahui harga saham PT. Telkom pada penutupan akhir tahun 2016 adalah sebesar Rp4.130 per lembar saham. Maka berikut perhitungan PER dan PBV-nya:

Harga Saham / Earning Per Share = Price Earning Ratio (PER)

Rp4.130 / Rp289,4 = 14,27x

Harga Saham / Book Value Per Share = Price to Book Value (PBV)

Rp4.130 / Rp1047,06 = 3,95x

Sehingga valuasi PER dari PT. Telkom sebesar 14,27x, dan valuasai PBV-nya sebesar 3,95x.

Perusahaan yang memiliki rasio PER semakin rendah, dianggap semakin bagus. Lo Kheng Hong sendiri menyarankan untuk membeli saham yang memiliki rasio PER sebesar 5x atau ke bawah. Secara umum, saham yang rasio PERnya sebesar 10x sudah dianggap murah. Sementara dari valuasi PBV, yang dianggap murah adalah yang PBV-nya kurang dari 1x. Bila rasio PBV lebih dari 1x, maka sahamnya dihargai lebih tinggi dari kekayaan bersihnya.

Untuk melihat suatu perusahaan murah atau mahal secara valuasinya, investor dapat membandingkan dengan kompetitornya. Belilah saham yang valuasinya masih murah (PER / PBV di bawah rata-rata sektor). Kesempatan emas untuk membeli saham bagus yang murah pun biasanya juga datang di tengah kondisi krisis.

Prestasi Kesuksesan Lo Kheng Hong

Di antara banyak kisah sukses berinvestasinya ada 2 saham yang tercatat memberinya keuntungan dalam jumlah yang fantastis, yaitu UNTR dan MBAI. Namun selain kedua saham itu, Lo Kheng Hong juga mempunyai banyak portofolio investasi yang juga mencetak keuntungan yang fantastis.

UNTR: Peluang Emas dari Krisis Finansial

Pada tahun 1998 terjadi krisis Finansial. Saat itu, nilai rupiah terjun bebas dari Rp2.300 per dolar AS (Oktober 1997) menjadi Rp15.000 per dolar AS (1998), menyulut inflasi hingga 78% dan banyak pengusaha yang terpuruk. Begitu pula dengan IHSG yang juga jatuh dari 740 (8 Juli 1997) menjadi 274 (29 Juli 1998), membuat investor saham kehilangan sekitar 63% dari nilai sahamnya.

Lo Kheng Hong pun pernah dikabarkan rugi besar dalam krisis finansial ini hingga asetnya tinggal sebesar 15% saja (rugi 85%). Pada waktu itu pun dia baru memutuskan berhenti bekerja dan fokus pada investasi saham di tahun 1996, sehingga boleh dikatakan dia tidak memiliki penghasilan apapun. Namun dia tetap membeli saham meski telah mengalami kerugian besar, karena di sinilah krisis finansial menawarkan peluang baginya untuk bangkit.

Saat itu banyak perusahaan terbuka yang harganya jatuh secara drastis. Sebagian besar saham harganya sudah tinggal puluhan rupiah. Namun berkebalikan dengan mayoritas investor yang panik, Lo Kheng Hong justru mencari saham bagus. Di antara saham-saham yang dibuang itu pun, terdapat saham bagus PT United Tractor Tbk (UNTR). UNTR adalah distributor utama alat-alat berat merek Komatsu di Indonesia.

Lo Kheng Hong membeli saham UNTR pada 1998 dengan seluruh modalnya, saat harganya Rp250 per saham sebanyak 6 juta lembar saham, yang berarti Modalnya saat itu sebesar Rp1,5 miliar seluruhnya diletakkan di saham UNTR saja. Dia menjualnya sekitar enam hingga delapan tahun kemudian pada harga rata-rata sebesar Rp15.000, dan menikmati keuntungan 5.900%. Dia memperoleh sebesar Rp90 miliar dari penjualan saham tersebut.

Bagaimana Lo Kheng Hong menemukan UNTR? Apakah karena sekadar faktor keberuntungan, atau hasil dari sebuah analisis fundamental yang cerdas? Lo Kheng Hong pun juga menjelaskan alasannya membeli UNTR.

Total aset UNTR pada akhir 1998 adalah Rp3,8 triliun dengan jumlah saham beredar sebanyak 138 juta. Pada harga pasar Rp250 per saham, total kapitalisasi pasar UNTR hanya sebesar Rp34,5 miliar saja. Padahal selama 1998, pendapatan UNTR mencapai Rp3,6 triliun, dan laba usahanya adalah Rp1 triliun. Namun, akibat naiknya USD, UNTR menderita kerugian kurs Rp1,7 triliun. Ditambah beban bunga Rp0,4 triliun, maka UNTR menderita kerugian sebelum pajak Rp1,1 triliun.

Bagi Lo Kheng Hong, UNTR adalah perusahaan bagus karena secara operasional perusahaan ini masih membukukan laba yang sangat besar. Kalaupun ada kerugian, ini akibat kenaikan drastis nilai USD yang terjadi tidak setiap tahun. Jika kondisi ekonomi pulih, pasti harga saham UNTR akan meroket.

MBAI: Keuntungan Super dari Bisnis yang Sederhana

Mungkin bagi sebagian orang masih berpikir bahwa keuntungan Lo Kheng Hong pada saham UNTR hanyalah keberuntungan belaka, namun apakah benar demikian? Nyatanya, dia berhasil mengulangi kesuksesannya di saham lain. Hal ini terjadi ketika dia membeli Saham PT Multibreeder Adirama Indonesia Tbk (MBAI).

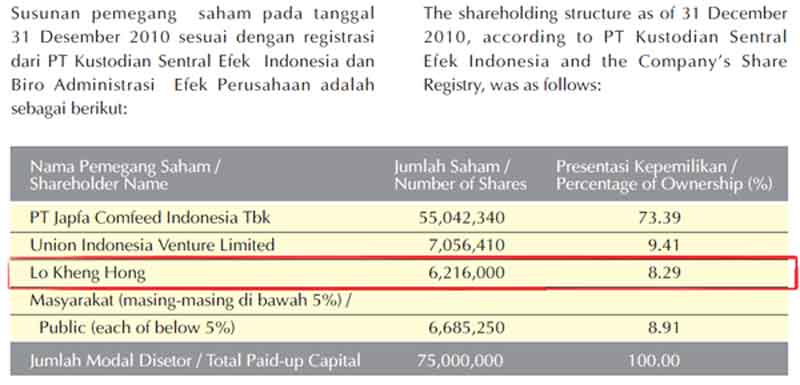

Pada kesempatan kali ini, Lo Kheng Hong membeli saham MBAI pada tahun 2005 saat harganya Rp250 per saham sebanyak 6,2 juta lembar saham, yaitu sekitar 8,28% dari total kepemilikan, yang berarti modalnya saat itu sebesar Rp1,55 miliar. Dia menjualnya sekitar tahun 2011 pada harga rata-rata sebesar Rp31.500, dan menikmati keuntungan 12.500%. Dia memperoleh sebesar Rp195,8 miliar dari penjualan saham tersebut. Kepemilikan Lo Kheng Hong pun tercatat dalam laporan keuangan MBAI.

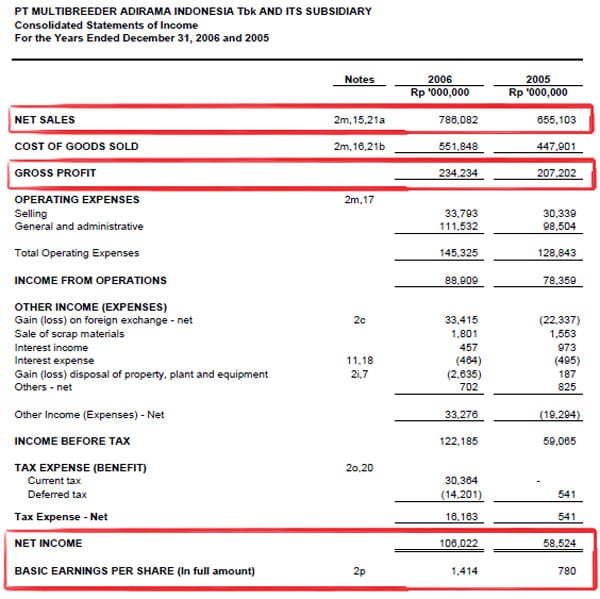

PT Multibreeder Adirama Indonesia Tbk, merupakan perusahaan ternak ayam terbesar kedua di Indonesia (sekarang sudah merger dengan Japfa Comfeed). Jumlah saham MBAI yang beredar di 2006 mencapai 75 juta lembar. Jadi, nilai perusahaannya adalah Rp250 dikali 75 juta lembar, yaitu Rp18,75 miliar. Padahal laba yang dihasilkan MBAI sebesar Rp106 miliar.

Lo Kheng Hong berkata bahwa bisnis pakan ternak yang dipunyai MBAI ini sederhana dan tidak rumit. Namun justru kesederhanaan bisnis ini yang akhirnya bisa mengantarkan perusahaan yang bergerak dalam subsektor pakan ternak bisa meraup pertumbuhan laba tiap tahunnya. berikut laporan keuangannya.

Tidak banyak investor yang mengetahui hal ini, sehingga tidak banyak yang beli, akibatnya harga MBAI terlalu murah. Perlahan tapi pasti, pasar pun mulai sadar akan nilai sebenarnya saham ini dan mulai mengereknya naik. Hasilnya, setelah Lo Kheng Hong menyimpannya selama 6 tahun, harganya naik menjadi Rp31.500 dan dia menjualnya di tahun 2011 serta memperoleh keuntungan sebesar 12.500%.

Kuncinya, dia memiliki kompetensi untuk menganalisis fundamental perusahaan serta berani mengambil risiko dengan membeli saham UNTR saat investor lain panik menjual saham mereka. Saat membeli saham MBAI pun, karena likuiditasnya yang minimum, banyak investor yang menghindarinya, namun dia berani membelinya.

Prestasi Portofolio Saham Lainnya

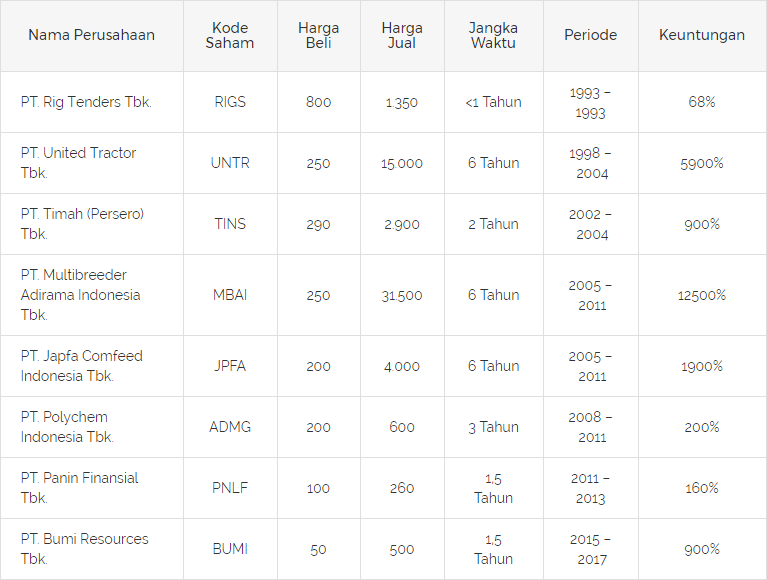

Berikut prestasi-prestasi saham yang dimiliki oleh Lo Kheng Hong selama berinvestasi saham.

Disclaimer: Penyebutan merk / kode saham hanya sebagai sarana edukasi, bukan untuk rekomendasi saham atau sejenisnya.

Investor yang Bebas Finansial

Setelah sukses berinvestasi saham, Lo Kheng Hong menikmati hidupnya setiap hari. Dia duduk di taman rumahnya dan melakukan 3 hal, yaitu RTI: Reading, Thinking, dan Investing. Dia membaca 4 koran yang datang ke rumah setiap hari, laporan keuangan perusahaan dan data statistik pasar modal. Dia menggunakan sedikit uang dari investasi di Bursa Efek Indonesia untuk berkeliling dunia di 5 benua. Setidaknya 2 kali dalam setahun dia bepergian ke luar negeri.

Dalam menggambarkan hidupnya sekarang, Lo Kheng Hong menyebut dirinya sebagai orang yang bebas. Ada 5 hal yang tidak dipunyainya, namun dia tidak perlu iri karenanya. 5 hal tersebut adalah:

- Kantor, dia sudah tidak perlu datang ke kantor untuk bekerja dan mendapatkan uang.

- Pelanggan, dia sudah tidak perlu mencari pelanggan untuk mendapat komisi atas apapun.

- Karyawan, dia tidak perlu mencari karyawan karena bahkan tidak punya kantor. Lo Kheng Hong mengatakan bahwa dia hanya mempunyai seorang supir dan dua pembantu rumah tangga.

- Bos (Atasan). Karena tidak bekerja, dia juga tidak punya Bos.

- Utang. Seluruh aset yang dia masukkan pada portofolionya sama sekali bebas dari utang.

Sebagai seorang sleeping shareholder, Lo Kheng Hong mempunyai waktu luang yang banyak sekali. Dia dapat bekerja di taman dari jam 6 pagi hingga jam 12 malam untuk berinvestasi. Dia pun berkelakar, bahwa seluruh jajaran manajemen bekerja, beserta karyawan-karyawannya, digaji per bulan, namun yang berhak mendapat keuntungannya adalah dirinya yang merupakan Sleeping Shareholder.

Kini Lo Kheng Hong terus berusaha membagikan ilmunya dalam rangka menumbuhkan kesadaran banyak orang untuk berinvestasi. Dia seringkali berbagi dengan anak-anak, saudara, teman dan juga para mahasiswa dengan memberi kuliah umum di berbagai universitas, serta kepada para profesional di berbagai perusahaan publik tentang manfaat berinvestasi di bursa saham.

Sukses Berinvestasi Saham

Cukup berbeda dengan Investor pada umumnya, Lo Kheng Hong termasuk investor yang sangat berani untuk berinvestasi, bahkan untuk membeli perusahaan yang merugi sekalipun. Syarat utama yang dipegang olehnya adalah bahwa manajemen perusahaannya harus bagus. Dengan memiliki perusahaan yang luar biasa, tinggal waktulah yang akan menjawabnya.

Bagi Anda yang ingin mengikuti kesuksesan Lo Kheng Hong dalam berinvestasi saham, dia pun menyarankan agar Anda banyak membaca dan mempelajari buku-buku saham dan strategi investasi. Anda pun disarankan banyak membaca laporan keuangan dan berita ekonomi baik makro maupun mikro secara berkala. Dan setelah Anda membeli saham yang perusahaan yang hebat, tinggal bersabar hingga harga sahamnya naik. Berikut kata Lo Kheng Hong mengenai kepasifan investor dalam berinvestasi:

“Ada saatnya

ketika tidak mengerjakan apa pun merupakan suatu bentuk kecerdasan

investasi. Ketidakaktifan adalah perilaku yang cerdas. Investor yang

bijak dapat menghasilkan uang ketika dia tidur. Tidur adalah jalan untuk

meraih kekayaan. Tidak bertindak adalah suatu tindakan yang bagus jika

kita sudah memiliki saham perusahaan yang hebat.”